Investir en bourse ne doit pas être considéré comme le privilège de certains experts. Cultiver votre patrimoine ne prend que quelques minutes pour toute personne ayant suffisamment de connaissances.

Dans cet article, nous donnons toutes les clés pour bien investir et les meilleures pratiques à mettre en œuvre. Mais avant d’entrer dans les détails, donnons un aperçu sûr de ce que vous aurez à faire dans la pratique.

A lire aussi : Pourquoi paye-t-on autant d'impôts en France : explications et raisons principales

- Comment investir en bourse ? Les 4 étapes

Pour réaliser un investissement boursier réussi à long terme, voici les principales lignes desuivre :

- Faites votre introspection. Connaître l’objectif et l’horizon sur lequel vous investissez est plus important pour savoir « dans quoi investir ». Vous devrez adapter vos investissements en fonction de vos projets : évaluer le capital à court terme ? Investir pour se préparer à la retraite ? C’est à vous de voir, mais vos investissements ne seront pas les mêmes.

- Choisissez une enveloppe fiscale. Assurance-vie, comptes de titres, PEA… pour accommoder vos placements, vous avez besoin d’un type « compte ». C’est avant tout leur imposition qui déterminera le choix à faire.

- Choix des moyens d’investissement. Actions ou obligations ? En direct ou par le biais de fonds ? Il existe de nombreux moyens d’investissement différents et variés pour investir en bourse. Nous verrions ceux à préférer.

- Restez le cap. La chose la plus difficile à investir dans le marché boursier n’est pas de se laisser emporter parémotions et préjugés cognitifs. Suivez plutôt le plan défini à l’étape 1. On verra des erreurs à ne pas faire.

Notez que l’investissement et la spéculation sont deux concepts différents. Investir en bourse signifie accroître la richesse en participant à la croissance économique et en récoltant les bénéfices. Spéculer c’est penser que la bouse est un casino, ce qui est une erreur. Donc, nous ne allons pas parler ici de « forex », de « CFD », de « mandats » et d’autres options qui ruinent si souvent le marché boursier.

A lire également : Banque future : Perspectives et enjeux de demain pour les services bancaires en ligne

Plan de l'article

- Les bases que vous devez connaître avant d’investir en bourse

- Combien cela coûte-t-il ?

- Rendement des capitaux propres : 8% par an en moyenne

- dépit de deux crises majeures survenues en 2000 et 2007, la performance des actions et des obligations est globalement positive. Pour 100 000 euros investis en actionsEn 1985, vous auriez 1,7 million d’euros. L’évolution des prix de l’immobilier ne prend pas en compte les divers coûts associés : notaires, impôts fonciers, entretien, etc. La tendance des obligations

- Est-il risqué d’investir en bourse ?

- Pour bien investir, vous avez besoin d’un plan

- Pour bien investir, vous avez besoin de la bonne enveloppe fiscale

- Pour bien investir, vous devez choisir le bon moyen d’investissement

- Conclusion : Votre portefeuille d’actions

- Gestion gérée nouvelle génération

- Bonus : Erreurs à éviter

Les bases que vous devez connaître avant d’investir en bourse

Le sac

La bourse était à l’origine un lieu de rencontre pour obtenir des informations sur les prix des titres financiers, pour les acheter et les vendre. L’échange était un peu comme le marché, sauf au lieu d’acheter des fruits et des légumes, on achète des actions et des obligations. Aujourd’hui, les bourses d’études sont dématérialisées, mais jouent toujours le même rôle. La Bourse de Paris est géréede la société privée Euronext.

Le courtier

En tant qu’investisseur privé, vous n’avez pas directement accès aux échanges internationaux. D’autre part, c’est le rôle d’un courtier d’agir comme intermédiaire entre vous et les bourses. La maison de courtage peut être complétée par :

- une banque,

- un joueur en ligne pur,

- un assureur vie ou un courtier d’assurance-vie.

Vous pouvez ouvrir un compte auprès de l’une de ces organisations. C’est dans ces comptes — ou enveloppes fiscales — que vous hébergerez votre portefeuille de placements.

Actions

Une action de société est un titre de propriété. Avec une action, vous devenez propriétaire d’une partie de l’entreprise. Il y a deux façons de s’enrichir en actions :

- recevoir des dividendes ;

- revendre des actions plus chères que celles achetées, puis parlons de plus-value.

La valeur ajoutée et les dividendes ne sont pas exclusifs les uns aux autres, en effet !

Obligations

Comme pour les actions, il y a deux façons de vous enrichir par une obligation :

Une obligation est un titre de créance, ou plus généralement un prêt. Lorsque vous achetez une obligation, vous prêtez le principal à une société qui, bien sûr, s’engage à la rembourser… en vous payant des intérêts !

-

- une part, en tapant des intérêts (également appelés coupon)

-

- d’autre part, revendez l’obligation réalisant une plus-value.

Combien cela coûte-t-il ?

Rendement des capitaux propres : 8% par an en moyenne

Robert Shiller, économiste américain et lauréat du prix Nobel d’économie, a estimé que la performance des actions américaines était légèrement supérieure à 8% par an, en moyenne, depuis 1890. Cela peut sembler important, voire surréaliste, surtout par rapport au taux d’intérêt sur les investissements populaires tels que le livret A, qui s’est limité à 0,75 % par an depuis plusieurs années. Ce calcul est encore vrai aujourd’hui. Depuis 1990,la performance des actions américaines était en moyenne de 8,57 % par an et celle des actions françaises de 7 %.

Étant donné que les intérêts courus au cours de la première année généreront à leur tour des intérêts. Avec un rendement de 8% par an, 10 ans ne représente pas 80% des gains que vous obtiendrez, mais 115% ! C’est cela.qui est appelé le pouvoir accumulé de l’intérêt. Par conséquent, n’attendez pas jusqu’à ce que vous ayez une richesse importante pour commencer à le placer, profitez de la puissance de l’intérêt accumulé dès que possible ! Et alimenter vos investissements avec des paiements mensuels automatiques, cela vous évitera de laisser votre épargne dormir.

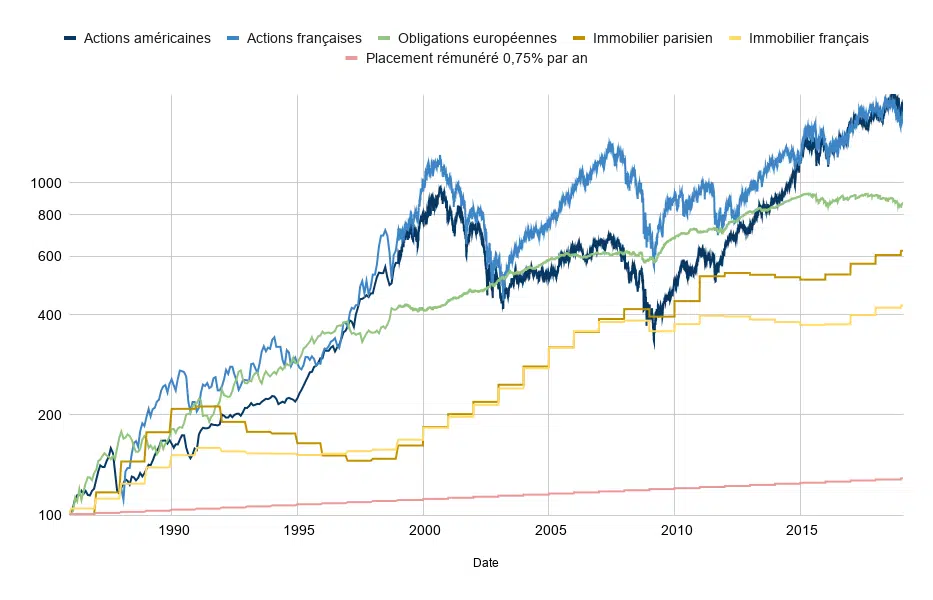

Le graphique ci-dessous montre l’évolution passée des actifs financiers.

dépit de deux crises majeures survenues en 2000 et 2007, la performance des actions et des obligations est globalement positive. Pour 100 000 euros investis en actionsEn 1985, vous auriez 1,7 million d’euros. L’évolution des prix de l’immobilier ne prend pas en compte les divers coûts associés : notaires, impôts fonciers, entretien, etc. La tendance des obligations

Notez que par rapport à d’autres investissements, les actions sont en tête, loin devant l’immobilier. Les obligations arrivent en deuxième place. Leur performance est inférieure, mais l’avantage des obligations est qu’elles présentent moins de fluctuations. Ils ne doivent donc pas être négligés. Depuis 1990, les obligations européennes ont enregistré un rendement de 5,5%.

Se souvenir

- rentabilité des actions : entre 6% et 10% par an en moyenne.

- rentabilité obligataire : entre 2% et 6% moyenne annuelle.

- avec Nalo : utilisez notre simulateur pour évaluer vos gains !

Est-il risqué d’investir en bourse ?

Un prix fluctue au fil du temps. Ces fluctuations ascendantes et descendantes peuvent être rapides et de grande amplitude. Vous pouvez perdre une partie de votre pari initial si vous revendez l’action à un prix inférieur auquel vous l’avez acheté. Toutefois, si vous choisissez un panier d’actions diversifié, le risque est modéré. Mais surtout, ce risque diminue avec le temps.

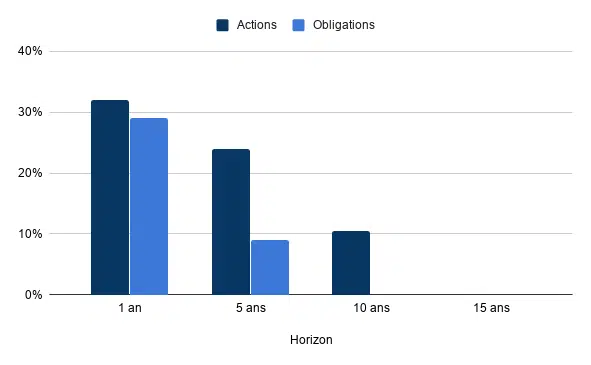

Comme le montre le tableau ci-dessous, avec les actions, sur un horizon de placement d’un an, vous avez une chance sur trois de faire des pertes, sur un horizon de 10 ans, vous n’avez qu’une sur dix. Sur un horizon d’investissement de 15 ans, le risque de perte disparaît complètement.

En investissant avec des obligations, le rendement est plus faible, mais le risque est également plus faible. Ils marchent tous les deux ensemble. Avec un panier d’obligations diversifié, le risque de perte est inférieur à 10 % sur un horizon de 5 ans et complètement inexistant sur un horizon de 8 ans.

Sur un horizon de 5 ans, il y a en moyenne 24 % de chances qu’un placement en actions diversifiées ait un rendement négatif et 9 % par placement en obligations diversifiées. Se souvenir

- à long terme : les stocks ne sont pas risqués.

- à court terme : il est préférable de se concentrer sur des obligations moins volatiles.

- avec Nalo : nous vous aidons à trouver l’équilibre entre actions et obligations.

- Nos articles à explorer : Les obligations sont-elles risquées ? Les actions sont-elles risquées ?

Pour bien investir, vous avez besoin d’un plan

Étalonnez votre prise de risque en fonction de votre horizon de placement

Souvent, lorsque vous commencez à investir en bourse, la première question à laquelle vous pouvez penser est « dans quoi investir ? ». Cependant, ce n’est pas le bon point de départ. Tout d’abord, on devrait lui demander : « Pourquoi ? ». Selon ce que vous voulez faire croître le capital à court terme, acheter un appartement, si vous voulez vous préparer à la retraite, ou anticiper votre succession, vos investissements seront très différents.

Pour comprendre pourquoi, nous devons nous souvenir de ce que nous venons de voir sur les actions et, dans une moindre mesure, sur les obligations :

- le risque de perte est élevé à court terme ; le

- risque de perte est faible à long terme ; les

- fluctuations sont plus faibles avec les obligations qu’avec les actions.

En d’autres termes, investir dans des actions pour retirer des fonds un an plus tard n’aurait aucun sens parce qu’il serait exposé à un risque excessif. D’un autre côté, laisser votre épargne dormir sur un livret pendant 15 ans signifie perdre l’occasion de multiplier votre richesse.

Il est donc nécessaire d’organiser votre patrimoine tout en préservant l’esprit ce sera l’horizon d’investissement qui déterminera le risque et le rendement.

En fonction de l’horizon de placement, assurez-vous de créer votre portefeuille de la manière suivante :

- Horizon supérieur à 15 ans : principalement actions ;

- horizon entre 5 et 15 ans : combinaison d’actions et d’obligations ;

- horizon inférieur à 5 ans : principalement des obligations (et, si possible, un fonds de capital garanti, par exemple le « fonds euro » de vie assurance).

Se référer à cette grille de lecture est une étape importante car elle vous permettra de calibrer correctement votre risque. Son objectif est de maximiser la performance de votre investissement sans vous exposer à un risque élevé de perte. Parlons de l’investissement de l’objectif.

Divisez vos investissements en projets

L’ horizon d’investissement permet l’étalonnage de la prise de risques. Mais dans bien des cas, vous n’avez pas d’horizon d’investissement, mais plusieurs. En fait, vous pouvez avoir de nombreux projets patrimoniaux en parallèle :

- préparer la retraite ;

- réserver de l’argent pour vos enfants ;

- contribuer à l’achat d’un appartement.

Tant de projets financiers avec des horizons différents. Tant de projets devront être préparés indépendamment les uns des autres avec un portefeuille d’investissement approprié.

Vous pouvez également ne pas avoir de projets bien définis, auquel cas vous posez la question de savoir quand vous pensez avoir besoin de votre argent.

Se souvenir

- organisation : diviser vos investissements en autant de projets d’actifs.

- horizon : essayez d’estimer votre horizon de placement pour calibrer votre exposition en actions.

- avec Nalo : dans votre espace client, vous pouvez définir tous les projets souhaités, chacun avec un horizon spécifique.

Pour bien investir, vous avez besoin de la bonne enveloppe fiscale

L’ impôt sur lequel les gains en capital, les dividendes et les intérêts seront assujettis dépend de l’allocation fiscale pour laquelle vous choisissez d’ « héberger » vos placements. Passons en revue les principales.

Compte de titres ordinaires

Le compte des titres est l’allocation fiscale la plus élémentaire. Il s’agit d’un compte que vous pouvez ouvrir auprès de votre banque ou auprès d’un courtier en ligne. Il vous permet de faire n’importe quel type d’investissement sans restrictions et vous pouvez effectuer des paiements et des retraits quand vous le souhaitez. D’autre part, sa fiscalité est dissuasive parce que le compte des titres n’a aucun avantage dans ce domaine.

Vos gains seront soumis au prélèvement forfaitaire unique (30%, taxes et impôts sociaux inclus). En outre, avec le compte de valeurs mobilières normal, l’impôt sera payable pour chaque transaction d’achat/vente et pour chaque publication de dividendes, même si vous ne retirez pas de capital. C’est un défaut par rapport aux autres enveloppes.

Le PEA (Régime d’épargne d’actions)

Le PAE est un compte qui a un grand avantage : 5 ans après l’ouverture, vos gains ne seront pas soumis à l’impôt sur le revenu, mais seulement des déductions sociales. Cela fait passer l’impôt de 30 % à 17,2 %. De plus, AEP est une dotation financière : jusqu’à ce qu’ils prennent leur retraite, vous ne payez pas d’impôts. Cela permet de ne pas freiner la puissance de l’intérêt cumulatif.

En retour, le PEA a de nombreuses contraintes :

-

- est limité à 150 000 euros par versements ;

- il est théoriquement limité aux actions européennes, ce qui limite la diversification ;

il n’est pas

-

- possible d’investir dans des obligations avec le PEA, ce qui ne permet pas de modérer le risque ;

- retrait avant 5 ans entraînera la clôture du plan ;

Loi sur la Convention de mai 2019a assoupli certaines règles concernant les nouveaux paiements. En fait, vous pouvez maintenant faire de nouveaux paiements à PEA, même après un retrait, lorsque le régime a plus de 5 ans. Si l’EI est retiré avant l’âge de 5 ans, l’EI est définitivement fermé.

Assurance vie

L’ assurance-vie, contrairement à ce que son nom pourrait indiquer, est en fait un « compte » pour effectuer des placements. Il ne faut pas confondre le fanon avec l’assurance décès.

Comme l’AEP, l’assurance-vie est une dotation financière. En outre, il présente deux avantages fiscaux :

-

- réduction d’impôt, 8 ans après son ouverture ;

- un cadre fiscal largement bénéfique en cas de succession.

De plus, l’assurance-vie est beaucoup plus flexible que l’AEP :

-

- vous pouvez effectuer des retraits et des paiements sans contraintes ;

- vous pouvez faire n’importe quel type d’investissement, en particulier dans actions et obligations ;

- assurance-vie n’est pas limitée ;

- si vous le souhaitez, vous pouvez transformer votre capital en rente (revenu reçu jusqu’au décès), mais ce n’est pas le cas. « n’est pas une obligation.

Enfin, l’assurance-vie permet l’accès à un fonds d’investissement particulier appelé « fonds euro ». Il s’agit d’un fonds dont le capital est garanti, peu coûteux mais abordable pour protéger vos portefeuilles, surtout lorsque votre horizon de placement est court.

Épargne-retraite

Il existe plusieurs contrats d’épargne-retraite. Les plus utilisés sont le PERP et le contrat de retraite de Madelin, destiné exclusivement aux professions libérales et indépendantes.

Les produits d’épargne-retraite ne sont pas très restrictifs :

-

- votre épargne est bloquée jusqu’à la retraite ; une fois que vous prenez votre retraite

- , vous devez transformer votre capital dans une rente (de sorte que vous ne pouvez pas la retirer quand vous voulez) ;

- une fois que vous convertissez en rente, votre capital ne sera pas transféré à vos héritiers à votre décès.

Le seul avantage de l’épargne-retraite est que vous pouvez ajuster l’impôt entre votre vie active et la tuapensioning : les montants investis sont, dans une certaine mesure, déduits de votre revenu d’impôt et seront imposés plus tard à la retraite.

Quel compte devrait être préféré ?

Dans 90 % des cas, l’assurance-vie sera l’allocation fiscale pour promouvoir, pour sa fiscalité, la flexibilité, la diversification qu’elle offre, le fonds de l’euro et, en cerise sur le gâteau, la performance héréditaire. L’assurance-vie vous permettra de créer des portefeuilles de placement adaptés à chaque situation.

Cependant, le PEA peut être une bonne option si vous voulez faire un investissement 100% en actions et votre participation n’est pas un problème aujourd’hui.

L’ épargne-retraite peut également être prise en compte dans certains cas, si vous êtes près de la retraite et que votre revenu sera considérablement réduit après la retraite. Dans ce cas, un PERP ou madelin can aide à réduire un peu l’impôt sur le revenu.

Tableau comparatif des différentes affectations fiscales

Assurance vie Compte de titres POIS Épargne-retraite (PERP ou Madelin) Univers d’investissement Encours, obligations et fonds en euros Actions, obligations Actions européennes Encours, obligations et fonds en euros Plafond Illimité sans limites 150 000€ sans limites Possibilité d’avoir plusieurs comptes oui oui Non (limité à un par personne) oui Prestation fiscale sur les bénéfices oui non oui non Durée de la détention pour bénéficier de l’avantage fiscal 8 ans — 5 ans — Avantage fiscal pour la succession oui non non non Avantage fiscal surles envois de fonds non non non oui Souplesse Retrait et versement oui oui moyenne capital verrouillé jusqu’à la retraite, sortie dans la rente Pour bien investir, vous devez diversifier

Un portefeuille boursier doit être diversifié. Ceci est une règle fondamentale.

La diversification signifie multiplier le nombre de titres de votre portefeuille, mais pas seulement cela. Pour que la diversification soit efficace, la diversification doit être géographique et sectorielle.

Pourquoi est-ce si important ? Parce que la diversification est la seule méthode d’investissement qui réduit le risque d’un portefeuille sans réduire l’attente de bénéfices : en multipliant le nombre de titres de votre portefeuille, la baisse d’un des titres, ou même son défaut de paiement, sera compensée par l’augmentation des autres.

Apprenez-en davantage sur la diversification et les raisons pour lesquelles elle réduit les risques tout en préservant le rendement.

Pour bien investir, vous devez choisir le bon moyen d’investissement

Les moyens d’investissement populaires portent des acronymes quelque peu barbares. Nous parlons des OPCVM (Organisation de Investissement Collectif), SICAV (Société d’Investissement à Capital Variable) et FCP (Fonds Commun d’Investissement). Tant de noms pour désigner un fonds d’investissement. Une équipe de gestion, plus ou moins étendue, gère le portefeuille de titres qui composent ces fonds. Vous avez alors la possibilité d’acheter des parts dans le fonds, ce qui vous permet d’investir indirectement dans tous les titres du portefeuille.

L’ avantage des fonds est qu’ils vous permettent de diversifier votre portefeuille. Leur inconvénient est leur coût : 1,7% par an, en moyenne, pour un fonds d’actions !

Des fonds indiciels (ou FNB) ont été créés pour résoudre ce problème. Comme un fonds traditionnel, un FNB est un panier d’actions financières. Cependant, sa gestion est automatisée et son objectif est de capturer le performance du marché. Pour cela, le fonds achète simplement toutes les actions (ou obligations) d’un indice boursier. Par exemple, un « FNB CAC 40 » sera composé des 40 sociétés de l’indice, tout simplement. La performance de l’ETF sera donc très fidèle à celle de son indice de référence, c’est pourquoi ils sont également appelés « trackers » parce que « trackers » reproduisent leur indice de référence.

Les FNB présentent trois avantages principaux :

- Frais réduits : Ils comptent entre 0,1 % et 0,5 % des frais de gestion annuels. C’est parfois 20 fois moins qu’un fonds traditionnel ;

- grande diversification : certains indices boursiers peuvent se composer de plusieurs centaines d’actions financières, voire plusieurs milliers ! Il en va de même pour l’ETF correspondant ;

- une meilleure performance que les autres fonds.

Se souvenir

- Quel compte ? Dans la plupart des cas, l’assurance surla vie sera plus pertinente.

- Quoi ? – Des crochets ? Les FNB permettent une large diversification à moindre coût.

- Pourquoi se diversifier ? Cela réduit les fluctuations, sans perte de performance.

- Avec Nalo :Les portefeuilles de nos clients sont constitués de FNB diversifiés à l’échelle mondiale.

Conclusion : Votre portefeuille d’actions

Il est peu probable que le choix d’investir dans des FNB dans l’assurance-vie soit erroné. En étalonnant le risque de prendre votre horizon de placement, vous maximiserez vos performances sans vous mettre en danger. Il reste à voir comment choisir vos FNB. Pour cela, vous pouvez consulter nos articles de blog. Vous pouvez également opter pour une gestion gérée comme celle proposée par Nalo. Faisons le travail pour vous !

Gestion gérée nouvelle génération

Nous avons décrit dans ce guide un ensemble de bonnes pratiques à mettre en œuvre afin d’investir intelligemment dans la bourse. Nalo est une société d’investissement créée pour combler une lacune : auparavant, aucune offre d’épargne n’a facilité la mise en œuvre de ces meilleures pratiques. Nous avons créé une assurance-vie avec une gestion gérée unique.

Gestion personnalisée

Contrairement à la gestion gérée traditionnelle, il n’y a pas de profils typiques pour nous. Vous ne serez pas mis dans une boîte « prudente », « équilibrée » ou « dynamique », et nous ne serons pas un nombre compris entre 1 et 10.

Vous êtes unique, c’est pourquoi nous adaptons vos placements à votre position de capital et à vos objectifs. Notre gestion gérée est le seul moyen de personnaliser vos portefeuilles. En particulier, il est possible, si désiré, d’opter pour non éco-responsable. Vous avez également la possibilité d’opter pour

- pour un portefeuille sans immobilier, idéal si vous avez un parc immobilier très fort ailleurs,

- ou pour un portefeuille complémentaire au PEA, sans actions européennes, afin d’assurer une diversification globale de ses actifs.

Tous vos projets en un seul endroit

Comme nous l’avons vu, il est essentiel de calibrer la part de votre portefeuille en fonction de votre horizon de placement. Pour ce faire correctement, il est également essentiel d’organiser vos actifs selon vos différents délais, plus ou moins long terme, vos différents projets.

Pour le permettre, nous avons inventé le multiprojet. Ainsi, dans le même contrat d’assurance-vie, vous pouvez définir autant de projets que vous le souhaitez. Pour chaque projet, vous définissez un horizon d’investissement. Nous construisons donc un portefeuille d’investissements adapté à votre projet, et chaque projet est optimisé indépendamment des autres.

Portefeuilles conçus pour la performance

Les portefeuilles sont composés exclusivement des ETF et, si nécessaire, des fonds en euros. Afin de maximiser leurs performances, nous mettons en œuvre des techniques d’optimisation de la finance quantitative. De plus, nos algorithmes surveillent quotidiennement vos portefeuilles pour les rééquilibrer si nécessaire.

Sécurité progressive

Enfin, puisqu’il est recommandé de réduire la voile lorsque les projets financiers expirent, vous avez la possibilité de mettre en œuvre une sécurité progressive et automatique. Le rythme de la sécurité dépend du type de projets, il ne sera pas le même selon que vous voulez préparer votre retraite, votre propriété ou un achat immobilier. – Le mot clé SiLa de notre gestion est personnalisé.

Bonus : Erreurs à éviter

Erreur 1 : Panique

Une fois que vous faites votre investissement, le plus dur commence pour vous. Comment nous avons dit, un investissement est soumis à des fluctuations à court terme, est le prix à payer pour la performance à long terme.

Oui, mais maintenant, le jour où vos économies diminuent considérablement, vous pourriez en douter, dites-vous que ce n’était pas une bonne idée, que ça va probablement diminuer et qu’il est préférable de tout enlever. Ce serait votre pire erreur : en faisant de vos pertes une réalité, vous ne profiterez pas de rebondir. Cependant, c’est après les étapes de déclin que les augmentations sont les plus spectaculaires ! Ne laissez pas vos émotions vous faire des erreurs.

Erreur 2 : Essayez de créer un « bon coup »

Vous pourriez être tenté d’acheter des actions Tesla parce que vous pensez que les voitures électriques sont l’avenir de l’automobile, les actions d’une biotechnologie où votre beau-frère travaille sur une molécule miracle pour guérir le cancer, ou même acheter des actions Michelin parce qu’un marché boursier moyen estime le potentiel d’augmenter à la30%.

Ne le fais pas. Pour deux raisons :

- vous violeriez la règle fondamentale de la diversification ;

- il a été démontré que la sélection d’actions, c’est-à-dire la sélection de certaines actions de cette façon, est moins efficace que l’investissement passif, qui consiste à investir dans autant de titres que possible.

Erreur 3 : Vouloir investir au « bon moment »

« Est-ce un bon moment pour investir en bourse ? » , « Ne devrais-je pas attendre la prochaine crise ? » Ces questions sont légitimes. Cependant, encore une fois, il a été prouvé et prouvé que le meilleur moment pour investir en bourse est le plus tôt possible ! Pour deux raisons :

- les marchés financiers sont haussiers à long terme ;

- les mouvements boursiers sont imprévisibles.

En attendant que la prochaine crise investisse, c’est de vous exposer à des coûts d’opportunité importants. Gardez à l’esprit que les stocks sont en hausse 9 fois sur 10 !

En savoir plus surplus sur les temps du marché, ou comment investir sur la bourse au « bon moment » est une illusion.

Quelques ressources pour aller plus loin

- A random Walk Down Wall Street, un livre de Burton Malkiel qui examine le marché boursier avec une approche statistique.

- Exubérance irrationnelle, livre de Robet Shiller, très riche en informations sur les mécanismes de création de bulles financières.

- System 1 et System 2, les deux vitesses de pensée, par Daniel Kahneman, décrivant les biais cognitifs et leur danger sur le marché boursier.